Биткойн-быки (BTC) не должны волноваться по поводу восстановления после июньских минимумов в 17 500 долларов, поскольку в ближайшие дни BTC приближается к своему самому рискованному месяцу.

Психология «сентябрьского эффекта»

Исторические данные показывают, что сентябрь был худшим месяцем для Биткойна в период с 2013 по 2021 год, за исключением 2015 и 2016 годов. В то же время среднее снижение цены Биткойна за месяц составляет скромные -6%.

Ежемесячная доходность биткойнов. Источник: CoinGlass

Ежемесячная доходность биткойнов. Источник: CoinGlass

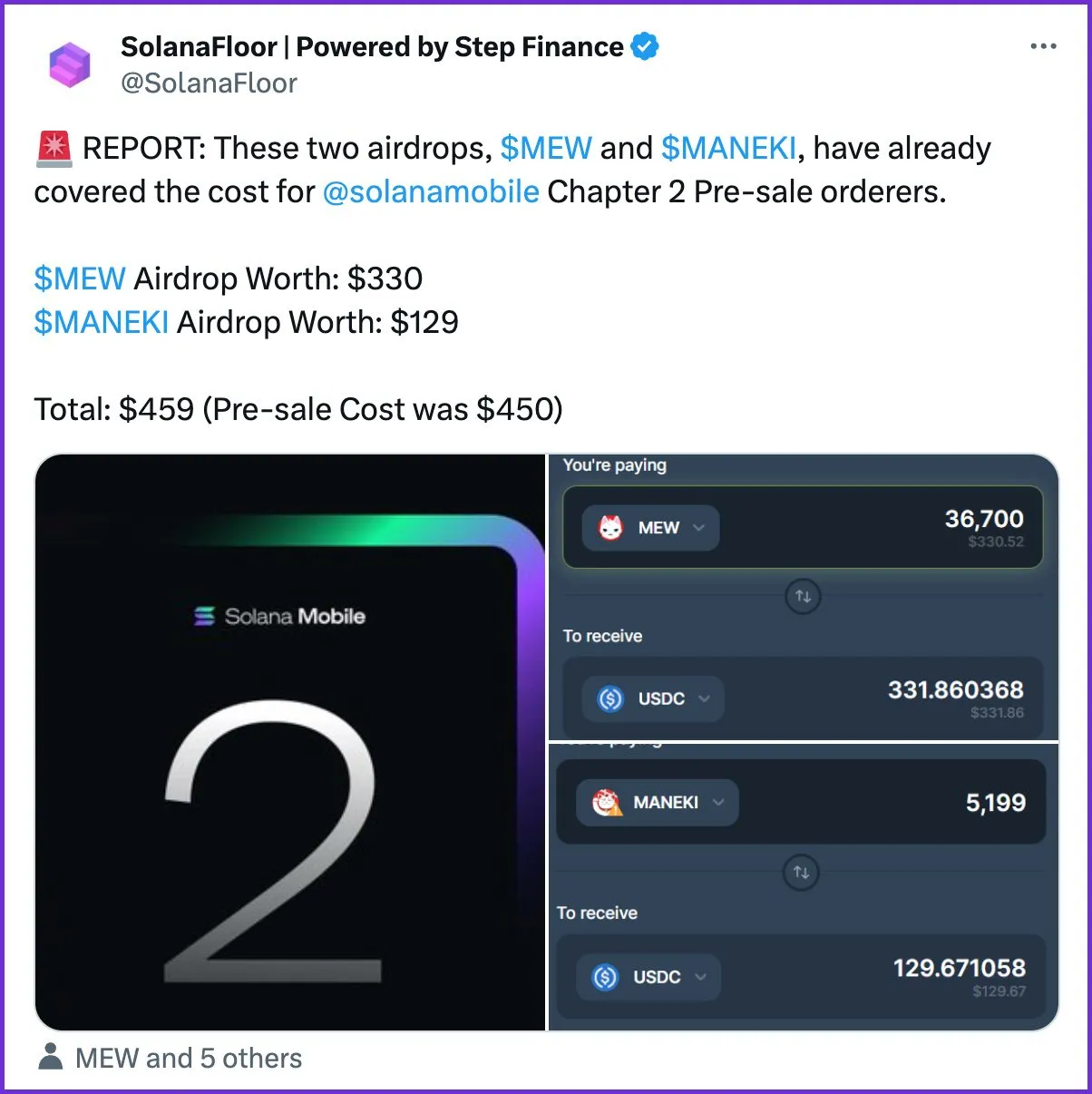

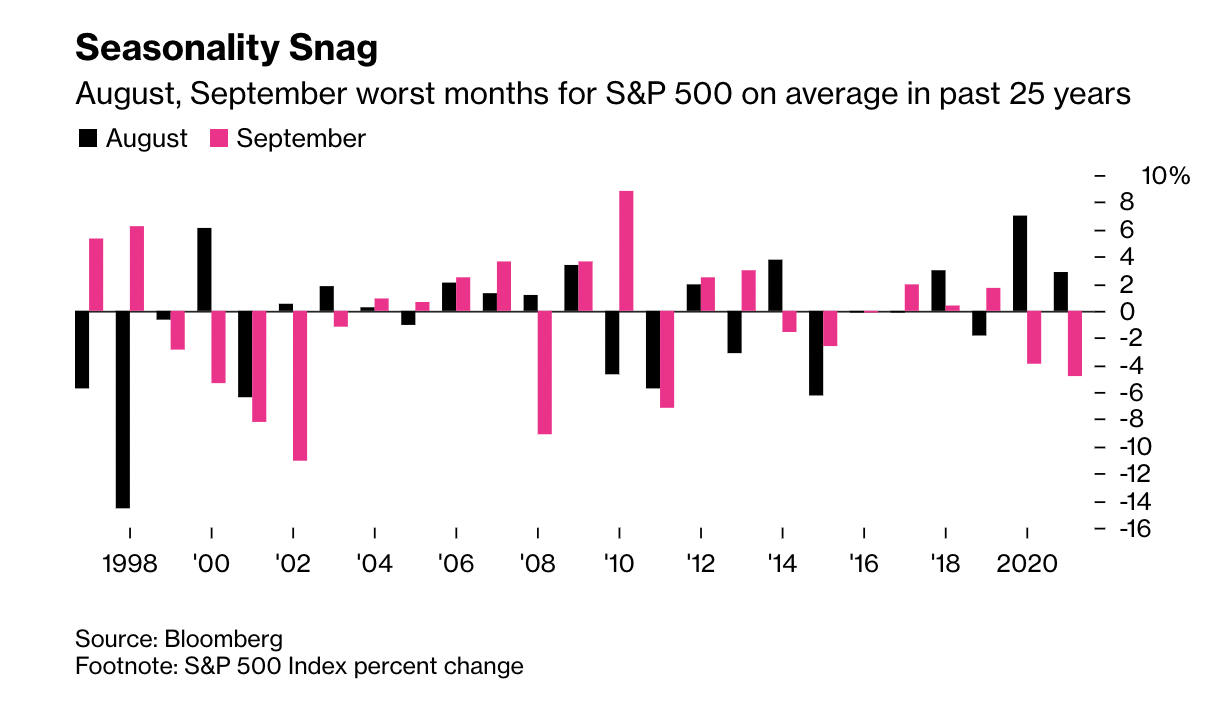

Интересно, что плохой послужной список Биткойна в предыдущие сентябрьские месяцы совпадает с аналогичным спадом на фондовом рынке. Например, среднее снижение американского эталонного индекса S&P 500 в сентябре составляет 0,7% за последние 25 лет.

Показатели S&P 500 в августе и сентябре с 1998 года. Источник: Bloomberg.

Показатели S&P 500 в августе и сентябре с 1998 года. Источник: Bloomberg.

Традиционные аналитики графиков назвали это годовое падение «эффектом сентября».

Аналитики утверждают, что инвесторы покидают свои рыночные позиции после возвращения из летних каникул в сентябре, чтобы зафиксировать прибыль или даже налоговые убытки до закрытия года.

Между тем, они также отмечают, что в сентябре индивидуальные инвесторы ликвидируют свои активы, чтобы оплатить ежегодные расходы своих детей на обучение в школе.

Корреляция биткойна с фондовым рынком была в основном положительной во время и после пандемии коронавируса. Таким образом, в дополнение к сентябрьскому эффекту, эти зеркальные ценовые тенденции могут также увеличить вероятность падения BTC в зловещий месяц.

Так что ожидайте небольшого объема, резких движений и случайных резких движений в любом направлении. Цель этого поста не в том, чтобы кого-то напугать. Всегда где-то зеленые рынки. Я делюсь своим мнением о том, чего ожидать, чтобы уберечь начинающих розничных трейдеров от мучительной боли. Будьте терпеливы и примите сосать

— Семь В. Матос (@Sevenvmx) 22 августа 2022 г.

ФРС готовит повышение ставки на 75 б.п.

Убытки Биткойна в 2022 году были вызваны опасениями по поводу повышения ставок Федеральной резервной системы и полного свертывания его плана ежемесячной покупки облигаций на 120 миллиардов долларов для борьбы с растущей инфляцией.

Но нарратив рынка сменился надеждой на то, что инфляция достигла своего пика. Уверенность укрепилась после того, как июльский индекс потребительских цен (ИПЦ) США составил 8,5% против 9,1% месяцем ранее, что привело к предположениям о том, что ФРС смягчит свои планы ужесточения.

Это совпало с тем, что Биткойн и S&P 500 возместили небольшую часть своих годовых потерь, как показано ниже.

Дневной график цены BTC/USD против S&P 500 (SPX). Источник: TradingView

Дневной график цены BTC/USD против S&P 500 (SPX). Источник: TradingView

Но некоторые аналитики считают, что восстановление Биткойна может быть ловушкой для быков, «ралли помощи», которое заманит в ловушку инвесторов, которые думают, что рынок достиг дна.

Психология митинга помощи

Цена становится достаточно бычьей, чтобы одурачить вас тем, что это ралли — настоящая сделка.

Можно было бы положить конец боли.

Тогда BLAMO, рыночные ковры, которые разбивают ваши надежды.

Ожидайте этого еще несколько раз во время медведя!#bitcoin #crypto

— Ларк Дэвис (@TheCryptoLark) 22 августа 2022 г.

Более того, большинство чиновников ФРС по-прежнему выступают за повышение на 75 базисных пунктов на своем следующем заседании в сентябре, учитывая их обещание снизить инфляцию до 2%.

Связанный: Вэнь Мун? Наверное, не скоро: Почему биткойн-трейдерам стоит подружиться с трендом

В результате Биткойн и S&P 500 рискуют продолжить свою преобладающую коррекционную тенденцию в сентябре, ожидая новых годовых минимумов.

Технические характеристики биткойна намекают на падение до $17,6 тыс.

С технической точки зрения, к сентябрю биткойн упадет до 19 250 долларов, если он выйдет из своей нынешней модели «медвежьего флага». Медвежья установка продолжения показана на четырехчасовом графике ниже.

Четырехчасовой свечной график BTC/USD с настройкой «медвежий флаг». Источник: TradingView

Четырехчасовой свечной график BTC/USD с настройкой «медвежий флаг». Источник: TradingView

Между тем, на дневном графике BTC с 19 августа выходит из модели восходящего клина. Целевая прибыль медвежьего разворота составляет около 17 600 долларов, как показано на графике ниже.

Дневной график цены BTC/USD с пробитием восходящего клина. Источник: TradingView

Дневной график цены BTC/USD с пробитием восходящего клина. Источник: TradingView

В целом, похоже, что сентябрь снова может стать красным месяцем для Биткойна, исходя из технических, фундаментальных и макроэкономических факторов.

Взгляды и мнения, выраженные здесь, принадлежат исключительно автору и не обязательно отражают точку зрения . Каждый инвестиционный и торговый шаг связан с риском, вы должны провести собственное исследование при принятии решения.

Источник: Сointеlеgrаph