19 марта Федеральная резервная система США объявила о начале совместной программы с несколькими крупными центральными банками, в том числе с Европейским центральным банком, Банком Канады, Банком Англии, Банком Японии и Национальным банком Швейцарии. поддерживать денежный поток в долларах США и смягчать напряженность на мировых рынках финансирования.

Более того, председатель ФРС Джером Пауэлл заявил, что своп-линии — соглашения между двумя или более центральными банками для поддержания критической поддержки ликвидности и ослабления напряженности на мировых рынках финансирования — будут оставаться активными как минимум до конца апреля.

Это может привести к тому, что Федеральная резервная система замедлит повышение ставок, которое было названо фактором, способствующим продолжающемуся банковскому кризису.

С начала марта 2023 года обанкротились несколько крупных финансовых структур, в том числе Silvergate Bank, Silicon Valley Bank (SVB), Signature Bank и Credit Suisse.

Несмотря на эти события, биткойн (BTC) вырос, достигнув максимума в 28 500 долларов 24 марта, самого высокого уровня после краха криптовалюты в июне 2022 года. После спада в марте, когда флагманская криптовалюта упала ниже 20 000 долларов, биткойн, похоже, возобновил его ралли 2023 года.

С января, когда биткойн торговался на уровне около 16 500 долларов, цифровой актив вырос на впечатляющие 72,73%. Из примерно 4600 дней Биткойн в качестве торгуемого актива инвесторы испытали 4065 прибыльных дней, бросая вызов нестабильности, связанной с криптоэкосистемой.

Объяснение банковского кризиса

В последние недели глобальную банковскую индустрию потрясло множество событий, которые потрясли финансовые рынки. В Европе банк Credit Suisse рухнул, и его пришлось «спасать» конкурирующему банку UBS.

Это событие не удивило тех, кто следил за денежными и юридическими проблемами Credit Suisse, о которых широко сообщалось в течение нескольких месяцев.

Швейцарский национальный банк и Швейцарский орган по надзору за финансовыми рынками договорились в случае необходимости поддержать Credit Suisse экстренным кредитом в размере 50 миллиардов франков (54,5 миллиарда долларов). UBS согласился купить Credit Suisse за 3,25 миллиарда долларов, что составляет менее половины его рыночной стоимости всего за несколько дней до этого, но намного выше первоначального предложения в 1 миллиард долларов, которое Credit Suisse отклонил.

Тем временем Соединенные Штаты сталкиваются с собственным банковским кризисом по ту сторону Атлантики. Несколько банков, в том числе SVB, Signature Bank и Silvergate Bank, недавно обанкротились, что побудило Федеральный резерв и правительство поддержать вкладчиков. Упомянутые выше банки столкнулись с массовым изъятием средств из банков. Эти события обычно происходят, когда банк теряет доверие своих клиентов, что приводит к массовым запросам на снятие средств.

Недавние: Джастин Сан против SEC, До Квон арестован, 180 миллионов игроков используют игру Polygon: Asia Express

В ответ на эти события ФРС использовала Программу срочного финансирования банков (BTFP) для вливания дополнительной ликвидности в банковскую систему и покрытия депозитов, а политики заверяли общественность в безопасности банковской системы. Хотя эти действия были направлены на восстановление доверия к банковской системе и финансовым рынкам, некоторые аналитики предупреждают, что они могут обеспечить лишь краткосрочное решение.

Недавнее исследование показало, что банковская система США очень уязвима, и многие банки потенциально могут стать технически неплатежеспособными во время банковского изъятия. Авторы исследования отмечают, что при наихудшем сценарии изъятия 100% незастрахованных депозитов более 1600 банков США могут рухнуть в одночасье. Что еще более озадачивает, так это то, что исследователи предполагают, что даже если бы было отозвано всего 30% незастрахованных депозитов, 106 банков рухнули бы.

Цифры, кажется, в пользу криптографии

Биткойн был на подъеме, набрав более 13% за последнюю неделю и торгуясь на уровне 28 430 долларов на момент написания. Проблемы, с которыми сталкивается традиционная банковская система, вызвали обеспокоенность по поводу доверия к традиционным активам, поскольку в Биткойн, похоже, поступает больше денег. Согласно данным Coinglass, открытый интерес к фьючерсам на биткойны за выходные достиг 12 миллиардов долларов, что является годовым максимумом, указывающим на возобновление интереса к флагманской криптовалюте.

Фьючерсы на биткойны с открытым интересом. Источник: Coinglass

Фьючерсы на биткойны с открытым интересом. Источник: Coinglass

Открытый интерес к биткойнам относится к общему количеству открытых позиций по фьючерсным контрактам на биткойны, которые не были закрыты или урегулированы. Это мера рыночной активности и интереса к торговле фьючерсами на биткойн. Когда открытый интерес высок, это говорит о большом интересе инвесторов к BTC, и наоборот.

Между тем, большинство альткойнов также переживает памп, причем большинство из десяти крупнейших криптовалют по рыночной капитализации — XRP (XRP), Cardano (ADA), Ether (ETH), Solana (SOL) и Litecoin (LTC) — демонстрируют прирост в 5 –20% за последнюю неделю.

Возобновление интереса к криптографии происходит на фоне растущей обеспокоенности по поводу инфляции, увеличения уровня мирового долга и беспрецедентной денежно-кредитной и фискальной политики, проводимой центральными банками и правительствами по всему миру.

Что ждет криптовалюту впереди?

Учитывая, что финансовый импульс, окружающий крипто-сектор, не показывает никаких признаков ослабления, 30 000 долларов США продолжают служить серьезным препятствием для Биткойн. Однако, если цифровой актив приблизится к этому уровню или превысит его, многие быки могут получить краткосрочную прибыль для себя, что может привести к падению криптовалюты.

В интервью Barron’s Алекс Торн, руководитель отдела исследований группы цифровых активов Galaxy, сказал, что мы можем стать свидетелями поворотного момента для Биткойна. Он считает, что по мере того, как банковская система с частичным резервированием балансирует на грани, «устойчивость, предсказуемость и относительная безопасность Биткойна резко улучшаются».

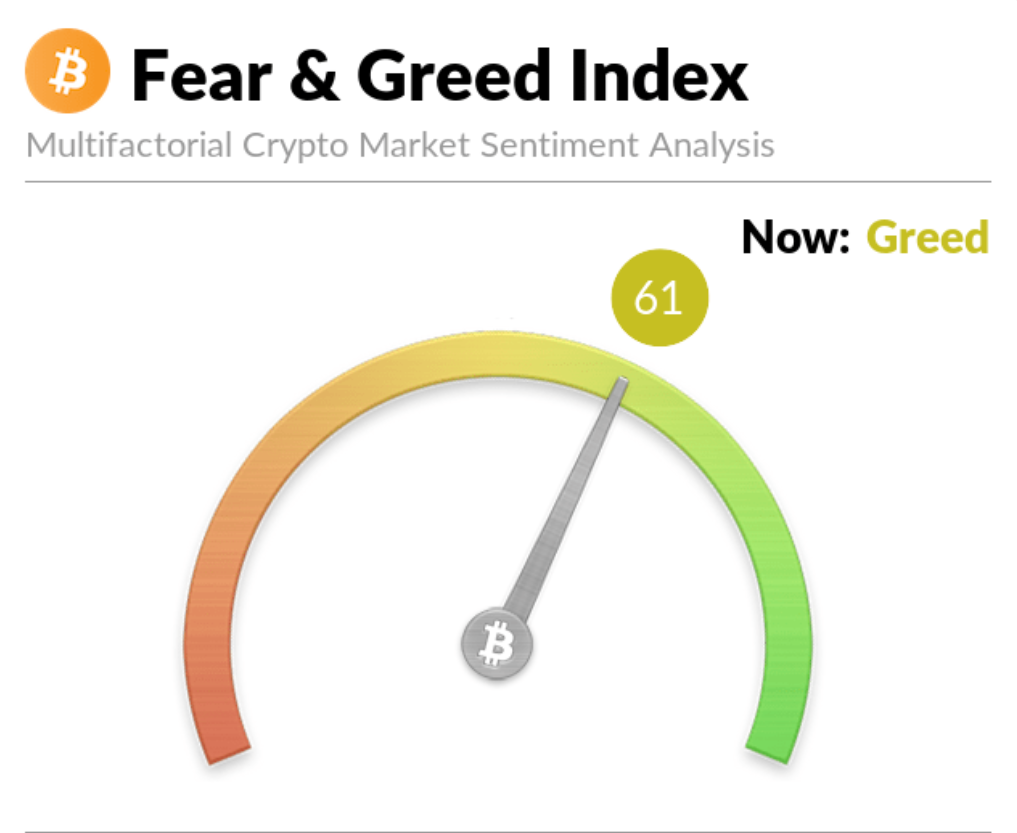

Более того, Crypto Fear & Greed Index достиг самого высокого показателя в этом году, зафиксировав 66 20 марта. Таких уровней не было с тех пор, как биткойн установил свой исторический максимум в ноябре 2021 года. По состоянию на 24 марта индекс находится на рейтинг 61, прочно помещая его на территорию «Жадности».

Криптовалютный индекс страха и жадности. Источник: Альтернатива.me

Криптовалютный индекс страха и жадности. Источник: Альтернатива.me

Индекс криптостраха и жадности призван численно представить текущие «эмоции и настроения» по отношению к Биткойну и рынку криптовалюты, при этом наивысший балл составляет 100. В последний раз индекс зафиксировал оценку выше 66 16 ноября 2021 г. дней после рекордного максимума Биткойна в 69 000 долларов.

Крис Брэдбери, генеральный директор децентрализованной финансовой платформы Oasis.app и бывший ведущий менеджер по продуктам MakerDAO, сказал , что последнее ралли связано с банковским крахом и более широким страхом в банковском секторе США и Европы, из-за которого огромные суммы стоимости были уничтожены. банковские акции. Добавил он:

«Маловероятно, что мы увидим устойчивое ралли непосредственно из этого; тем не менее, мы начали наблюдать восстановление активности в сети с начала года и немного больше оптимизма в целом на рынках».

Другие обозреватели криптопространства считают, что недавний скачок объясняется факторами, которые менее щедры к гипотезе о криптовалюте как о безопасном убежище и альтернативе традиционной финансовой системе.

Крипто-исследователь и инженер-программист Молли Уайт недавно отметила, что, среди прочего, биткойн испытывает низкую ликвидность и может также служить выходом для трейдеров, нервничающих по поводу стейблкоинов. По словам Уайта, поскольку переход USD Coin (USDC) к доллару был ограничен в начале банковского кризиса, многие решили перейти на другие криптоактивы, такие как биткойн.

Недавнее: Быть или не быть: этика, демократия и мораль в зарождающейся метавселенной

Она также заявила, что влиятельные люди выиграют от повышения цены биткойна. Бывший главный технический директор Coinbase Баладжи Шринивасан сделал ставку на 2 миллиона долларов на то, что биткойн достигнет 1 миллиона долларов в следующие 90 дней, основываясь на убеждении, что поступающая ликвидность от ФРС приведет к «гиперинфляции доллара».

Как заявил Уайт: «Если он уже владеет большим количеством биткойнов или имеет OTM [out of the money] длинные позиции, 3 миллиона долларов (считая две ставки плюс 1 миллион долларов в платежах в твиттере) будут небольшой ценой, если он сможет заставить BTC подняться на несколько процентных пунктов».

По мере того, как мы приближаемся к будущему, страдающему от растущей финансовой неопределенности, будет интересно наблюдать, как рынок криптовалют преодолевает макроэкономическую неопределенность, пронизывающую мировую экономику.

Источник: Сointеlеgrаph