Рост биткойнов (BTC) на 43% в период с 10 по 20 марта удивил трейдеров опционами, и это подтверждается тем, что минимальные 14% от открытого интереса в размере 1,12 миллиарда долларов, срок действия которого истекает 7 апреля, были размещены на уровне 28 000 долларов и выше.

Положительную динамику цен можно частично объяснить увеличением спроса на сырьевые товары, поскольку инвесторы воспринимают риски программ экстренного финансирования центрального банка, поскольку вливание ликвидности вызывает инфляционное повышательное давление.

По словам Урбана Ангерна, генерального директора Швейцарского органа по надзору за финансовыми рынками (FINMA), если бы Credit Suisse не спасли, «многие другие швейцарские банки, вероятно, столкнулись бы с изъятием депозитов». Ангерн добавил, что «существовала высокая вероятность того, что санация глобального системно важного банка привела бы к эффекту заражения и поставила бы под угрозу финансовую стабильность в Швейцарии и во всем мире».

Аппетит инвесторов к сырьевым товарам значительно возрос после того, как 21 марта Министерство финансов США, как сообщается, обсудило возможность расширения страхования банковских депозитов Федеральной корпорацией страхования депозитов (FDIC). преодолела отметку в 2000 долларов 5 апреля — это самый высокий дневной уровень закрытия с августа 2020 года.

Неожиданная ударная волна по классу активов на сумму 33 триллиона долларов, который ранее считался безопасным убежищем для инфляции, могла бы принести пользу и сырьевому сектору. Morgan Stanley Wealth Management выступил с предупреждением о рынке коммерческой недвижимости, предрекая проблемы с рефинансированием.

Согласно отчету банка, сектор сильно пострадал от увеличения удаленной работы и корпоративных увольнений, в результате чего уровень вакансий достиг 20-летнего максимума. В результате стратеги инвестиционных банков предсказывают падение цен на коммерческую недвижимость на 40% и заявляют, что «более 50% из 2,9 трлн долларов коммерческих ипотечных кредитов необходимо будет пересмотреть в следующие 24 месяца, когда, вероятно, будут установлены новые ставки по кредитам». на 350-450 базисных пунктов».

Биткойн-быки, возможно, выиграли от повышенного спроса на защиту от инфляции, но некоторые, возможно, упустили эту возможность, сделав ставки в размере 30 000 долларов или выше.

Быки сделали на 85% больше ставок, что не привело к победе.

Еженедельный срок действия опционов на BTC имеет открытый интерес в размере 1,2 миллиарда долларов, но фактическая цифра будет ниже, потому что быки сосредоточили свои ставки на цене биткойна, торгующейся выше 29 000 долларов.

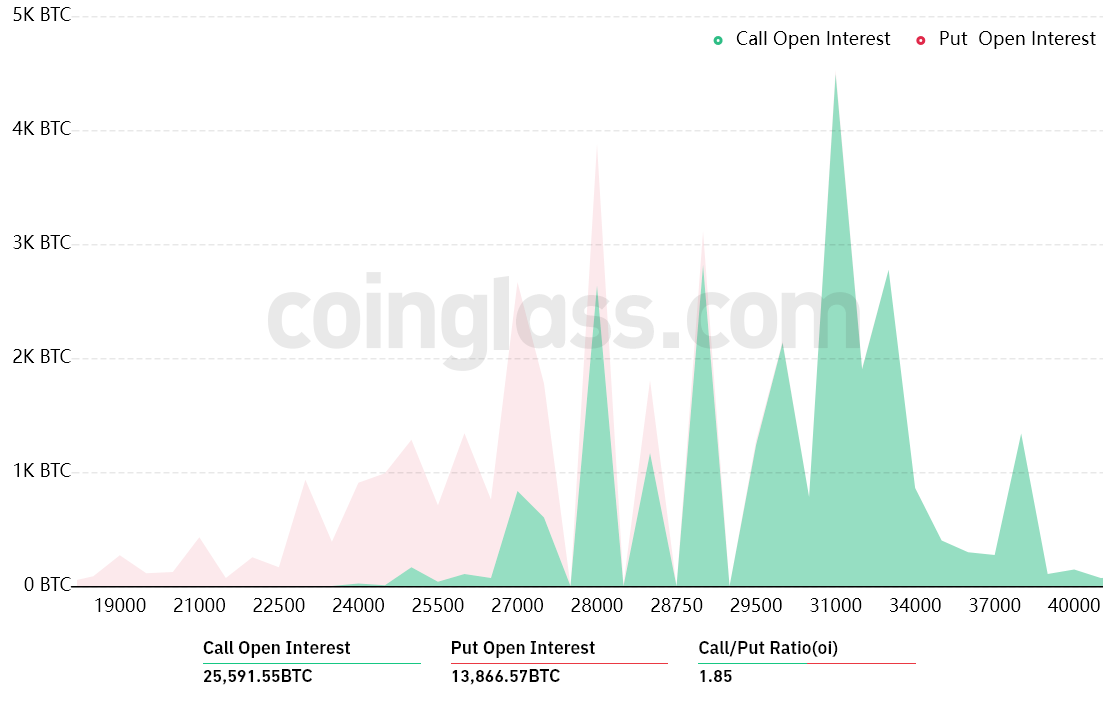

Биткойн-опционы объединяют открытый интерес на 7 апреля. Источник: CoinGlass

Биткойн-опционы объединяют открытый интерес на 7 апреля. Источник: CoinGlass

Соотношение call-to-put, равное 1,85, отражает разницу в открытом интересе между опционами call (покупка) на $720 млн и опционами put (продажа) на $390 млн. Однако результат будет намного ниже, поскольку быки были чрезмерно оптимистичны.

Например, если цена Биткойна останется около 28 100 долларов 7 апреля в 8:00 утра по всемирному координированному времени, колл-опционов будет всего 125 миллионов долларов. Это различие возникает из-за того, что право купить биткойн по цене 29 000 или 30 000 долларов аннулируется, если BTC торгуется ниже этой цены по истечении срока действия.

Связанный: превысит ли биткойн 30 тысяч долларов? Новые данные JOLTS, более слабые шансы на рост доллара

Быки и медведи имеют схожие стимулы, поэтому результат непредсказуем.

Ниже приведены четыре наиболее вероятных сценария, основанных на текущем движении цены. Количество опционных контрактов, доступных 7 апреля для инструментов колл (покупка) и пут (продажа), варьируется в зависимости от цены экспирации. Дисбаланс в пользу каждой стороны составляет теоретическую прибыль:

От 26 000 до 27 000 долларов: 300 коллов против 6000 путов. Чистый результат в пользу инструментов пут (продажи) на 150 миллионов долларов. Между 27 000 и 28 000 долларов: 1200 коллов против 3500 путов. Чистый результат в пользу инструментов пут на 60 миллионов долларов. Между 28 000 и 29 000 долларов: 4500 коллов против 1100 путов. Быки переворачивают столы и получают прибыль в размере 100 миллионов долларов. Между 29 000 и 30 000 долларов: 8 500 коллов против 100 путов. Преимущество быков увеличивается до 240 миллионов долларов.

Эта приблизительная оценка учитывает только опционы пут при медвежьих ставках и опционы колл при нейтрально-бычьих сделках. Тем не менее такое упрощение исключает более сложные инвестиционные стратегии. Трейдер, например, мог бы продать колл-опцион, фактически получив отрицательную подверженность биткойнам выше определенной цены, но этот эффект трудно оценить.

Критический уровень для недельной экспирации составляет $28 000, но предсказать результат невозможно из-за повышенных рисков экономического спада и волатильности рынка. Если быки смогут получить 100 миллионов долларов, эти средства, скорее всего, будут использованы для дальнейшего укрепления уровня поддержки.

Взгляды, мысли и мнения, выраженные здесь, принадлежат только авторам и не обязательно отражают или представляют взгляды и мнения .

Эта статья не содержит инвестиционных советов или рекомендаций. Каждый инвестиционный и торговый шаг связан с риском, и читатели должны провести собственное исследование при принятии решения.

Источник: Сointеlеgrаph