Дискуссии о сокращении местных циклов финансовых расчетов в течение следующих пяти лет заставляют большинство компаний, занимающихся ценными бумагами, присматриваться к цифровым валютам центральных банков (CBDC).

В последнем выпуске технического документа «Эволюция услуг по ценным бумагам», выпущенного Ситибанком, освещен недавний переход Индии на расчеты Т+1, который гарантирует, что все расчеты, связанные с торговлей, завершаются в течение 24 часов после транзакции. Поскольку Соединенные Штаты и Канада, среди других ведущих экономик, активизируют усилия по переходу на расчетные циклы T+1, исследование CitiBank оценивает важность технологии распределенного реестра (DLT), CBDC и стейблкоинов в ускорении этого перехода.

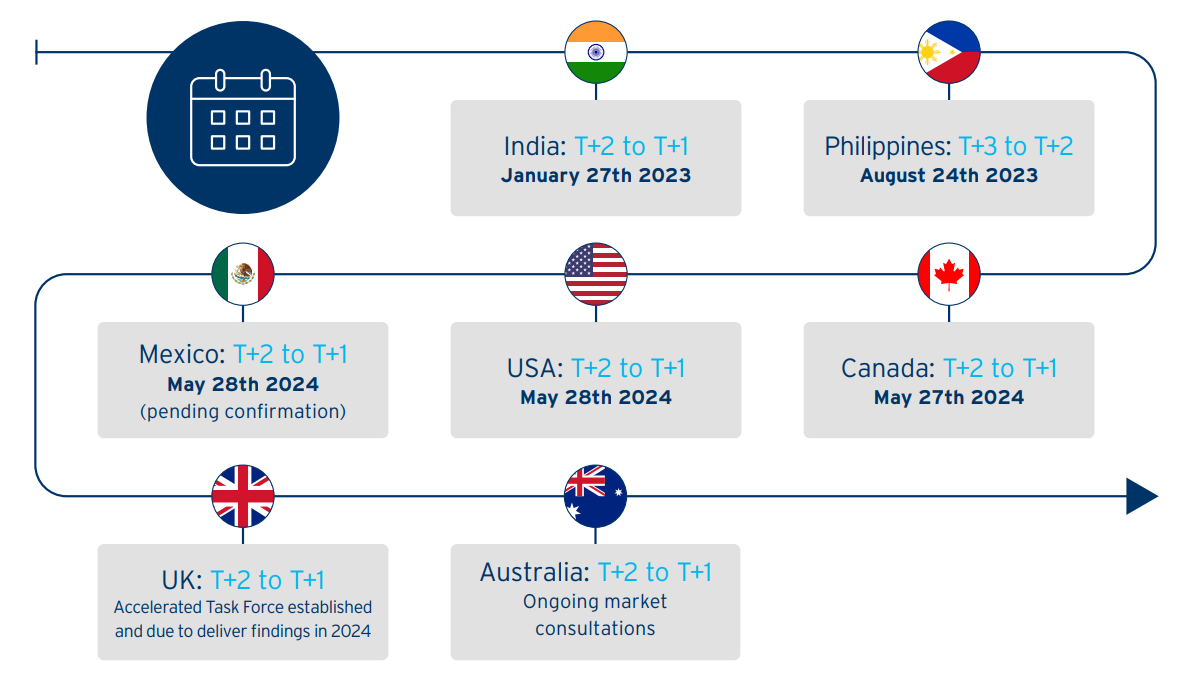

Мировые экономики переходят на более быстрые сроки расчетов. Источник: Ситибанк

Мировые экономики переходят на более быстрые сроки расчетов. Источник: Ситибанк

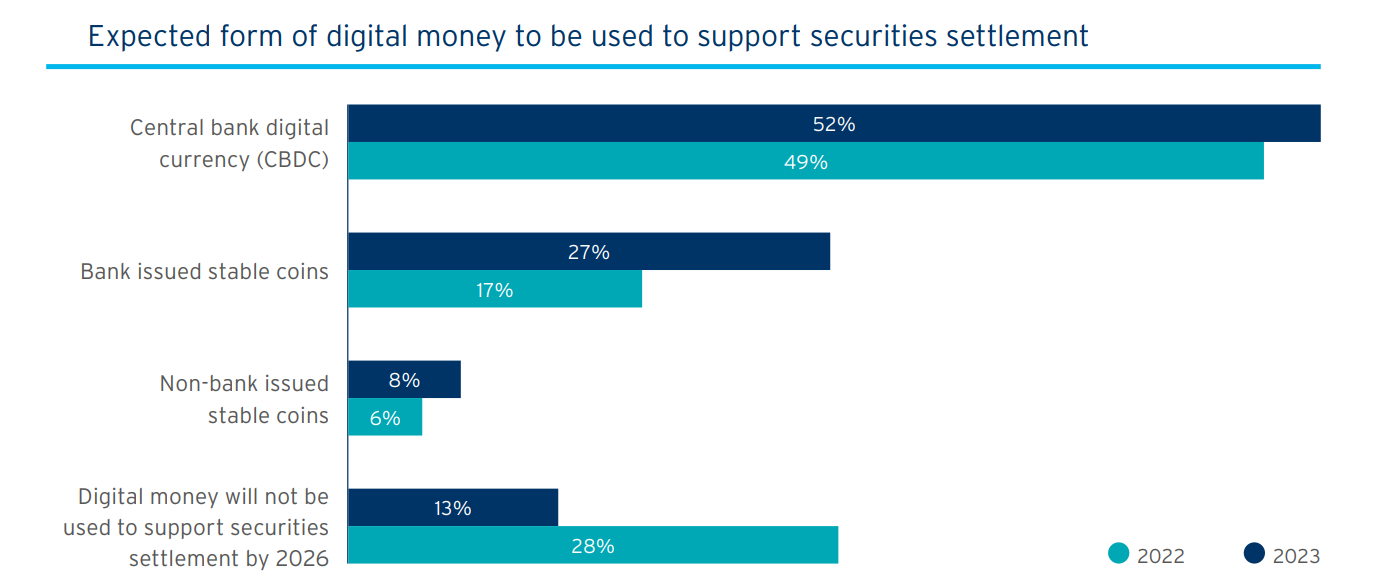

87% из 483 респондентов опроса и 12 инфраструктур финансовых рынков (FMI) рассматривают CBDC как жизнеспособный вариант для более коротких расчетных циклов к 2026 году. Поддержка CBDC выросла почти на 21% со стороны компаний, занимающихся ценными бумагами, по сравнению с предыдущим годом.

Ожидаемая форма цифровых денег, которая будет использоваться для поддержки расчетов по ценным бумагам. Источник: Ситибанк

Ожидаемая форма цифровых денег, которая будет использоваться для поддержки расчетов по ценным бумагам. Источник: Ситибанк

Растущая из года в год поддержка цифровых денег поддерживается отечественными пилотными проектами и трансграничными инициативами. В отчете Ситибанка говорилось:

«Недавние трансграничные мультибанковские эксперименты теперь дают подробное представление о том, как финансирование центральных банков может быть реализовано в цифровом контексте как внутри страны, так и на целых рынках».

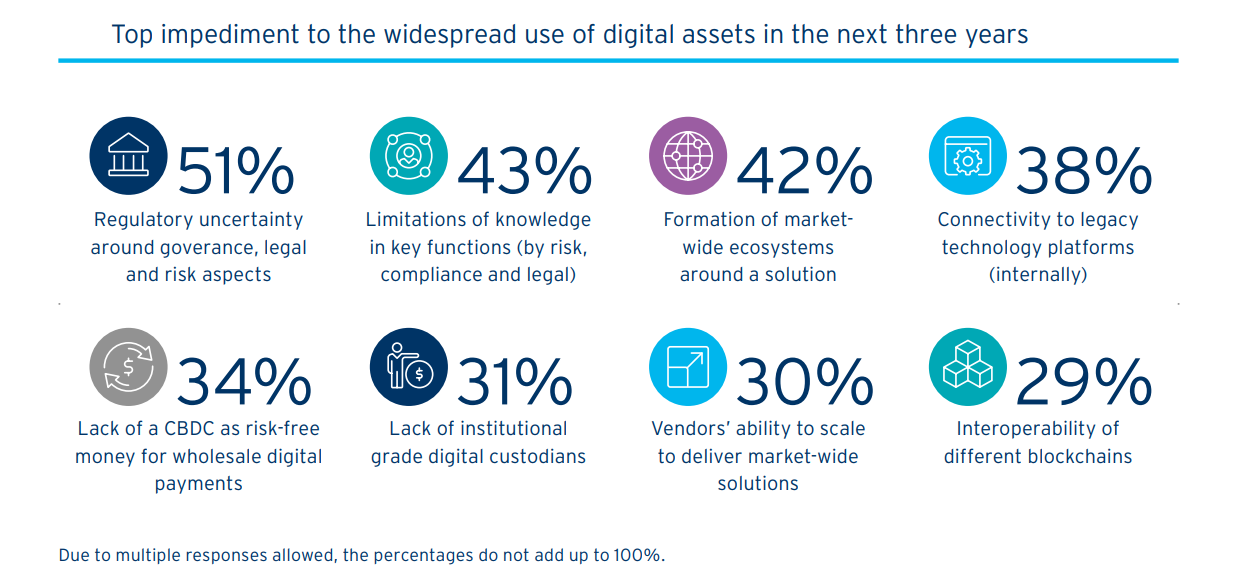

Однако в ближайшие годы к числу основных препятствий на пути широкого внедрения цифровых активов будут относиться неопределенность регулирования, ограниченность знаний, обратная совместимость с традиционными финансовыми системами и совместимость блокчейнов, среди прочего, как указано ниже.

Главное препятствие на пути широкого использования цифровых активов в ближайшие три года. Источник: Ситибанк

Главное препятствие на пути широкого использования цифровых активов в ближайшие три года. Источник: Ситибанк

Из различных финансовых учреждений институциональные инвесторы, банки и управляющие активами обладают наибольшей способностью масштабировать и предоставлять общерыночные решения, что является решающим фактором, определяющим широкое внедрение CBDC, стейблкоинов и других финансовых инструментов с централизованным управлением.

В ближайшие пять лет, к 2028 году, финансовые устремления выйдут за рамки Т+1, говорится в отчете Ситибанка. Некоторые ожидаемые изменения будут включать в себя внедрение ТРР, более короткие расчетные циклы, механизмы финансирования, ориентированные на цифровые наличные, и ликвидацию основных банковских систем.

Связанный: У канадцев «слабые стимулы» использовать CBDC: Банк Канады

Всего через месяц после того, как Индия предложила 18 центральным банкам идею проведения трансграничных платежей с использованием своего CBDC, Резервный банк Австралии завершил собственный пилотный проект CBDC.

Сегодня мы опубликовали отчет совместно с Digital Finance CRC @DigiFinanceCRC о выводах пилотного проекта цифровой валюты австралийского центрального банка. #CBDC #Платежи #DigitalPayments #Blockchain #FinTech pic.twitter.com/WXfe7lchHj

– Резервный банк Австралии (@RBAInfo), 23 августа 2023 г.

Центральный банк Австралии полагает, что CBDC может поддерживать финансовые инновации в таких областях, как рынки долговых ценных бумаг, может способствовать инновациям в развивающихся секторах частных цифровых денег и повышать устойчивость и инклюзивность в более широкой цифровой экономике.

Журнал: Должны ли мы запретить платежи программ-вымогателей? Это привлекательная, но опасная идея

Источник: Сointеlеgrаph