На этой неделе Биткойн (BTC) вырос до максимума 2023 года на уровне 23 100 долларов, и этот шаг последовал за заметным восстановлением на традиционных рынках, особенно высокотехнологичного индекса Nasdaq Composite, который 20 января вырос на 2,9%.

Экономические данные продолжают укреплять надежду инвесторов на то, что Федеральная резервная система США сократит темпы и продолжительность повышения процентных ставок. Например, продажи бывших в собственности домов упали на 1,5% в декабре, что является 11-м снижением подряд после того, как высокие ставки по ипотечным кредитам в Соединенных Штатах серьезно повлияли на спрос.

20 января Google объявила об увольнении 12 000 сотрудников, что составляет более 6% ее глобальной рабочей силы. Плохие новости по-прежнему вызывают покупательскую активность в отношении рискованных активов, но Дубравко Лакос-Бухас, главный стратег по акциям США в JPMorgan, ожидает, что более слабые прогнозы по доходам «окажут понижательное давление» на фондовый рынок.

Страх перед рецессией усилился 20 января после того, как управляющий Федеральной резервной системы Кристофер Уоллер заявил, что следует терпеть мягкую рецессию, если она означает снижение инфляции.

Некоторые аналитики связывают прибыль Биткойна с подачей заявки Digital Currency Group на защиту от банкротства в соответствии с главой 11, что позволяет проблемной Genesis Capital добиваться реорганизации долгов и своей коммерческой деятельности. Но, что более важно, этот шаг снижает риск срочной распродажи активов Grayscale Investments, включая трастовый фонд Grayscale GBTC стоимостью 13,3 миллиарда долларов.

Давайте рассмотрим метрики деривативов, чтобы лучше понять, как позиционируются профессиональные трейдеры в текущих рыночных условиях.

Маржа биткойнов упала после пампа до 21 000 долларов

Маржинальные рынки дают представление о том, как позиционируются профессиональные трейдеры, потому что они позволяют инвесторам занимать криптовалюту, чтобы использовать свои позиции.

Например, можно увеличить экспозицию, взяв взаймы стабильные монеты для покупки биткойнов. С другой стороны, заемщики биткойнов могут только продавать криптовалюту, поскольку они делают ставку на снижение ее цены. В отличие от фьючерсных контрактов, баланс между маржинальными лонгами и шортами не всегда совпадает.

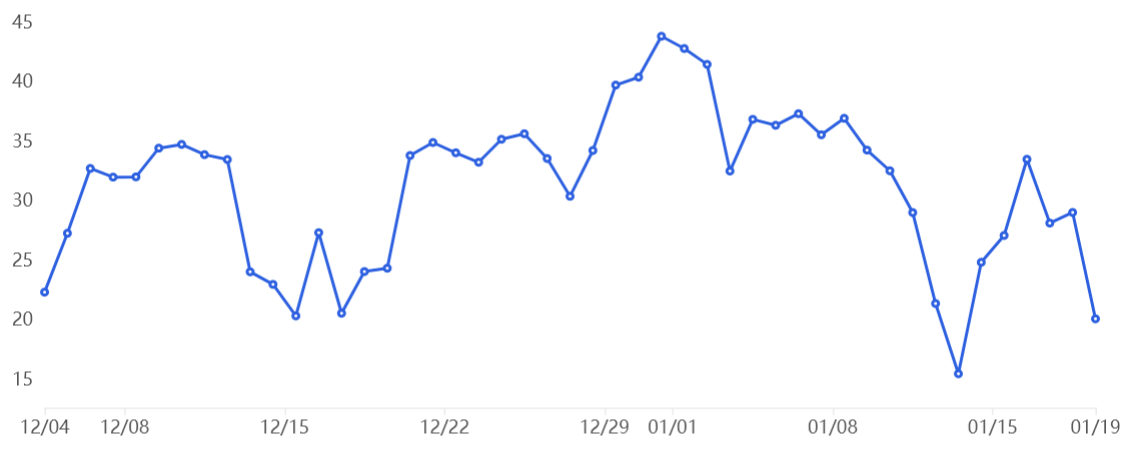

Соотношение маржинального кредитования стейблкоина OKX/BTC. Источник: ОКХ

Соотношение маржинального кредитования стейблкоина OKX/BTC. Источник: ОКХ

На приведенном выше графике показано, что коэффициент маржинального кредитования трейдеров OKX увеличился с 12 января по 16 января, сигнализируя о том, что профессиональные трейдеры увеличили свои длинные позиции по кредитному плечу, когда биткойн вырос на 18%.

Тем не менее, индикатор изменил свою тенденцию, поскольку чрезмерное кредитное плечо, в 35 раз превышающее покупательскую активность 16 января, 20 января снизилось до нейтрального или бычьего уровня.

В настоящее время показатель составляет 15, что свидетельствует о значительном преимуществе заимствований в стейблкоинах и указывает на то, что короткие позиции не уверены в построении медвежьих позиций с использованием заемных средств.

Тем не менее, такие данные не объясняют, стали ли профессиональные трейдеры менее оптимистичными или решили уменьшить кредитное плечо, внося дополнительную маржу. Следовательно, нужно анализировать рынки опционов, чтобы понять, изменились ли настроения.

Опционные трейдеры нейтральны, несмотря на недавнее ралли

Перекос дельты в 25% является красноречивым признаком всякий раз, когда арбитражные бюро и маркет-мейкеры завышают цену за защиту от роста или падения.

Индикатор сравнивает аналогичные опционы колл (покупка) и пут (продажа) и становится положительным, когда преобладает страх, потому что премия защитного опциона пут выше, чем риск опциона колл.

Короче говоря, показатель перекоса превысит 10%, если трейдеры опасаются обвала цен на биткойны. С другой стороны, генерализованное возбуждение отражает отрицательную 10-процентную асимметрию.

60-дневные опционы на биткойны с перекосом дельты 25%: Источник: Laevitas

60-дневные опционы на биткойны с перекосом дельты 25%: Источник: Laevitas

Как показано выше, перекос дельты в 25% достиг самого низкого уровня более чем за 12 месяцев 15 января. Опционные трейдеры, наконец, платили премию за бычьи стратегии, а не наоборот.

По теме: Дело о банкротстве Genesis назначено на первое слушание

В настоящее время перекос дельты составляет минус 2%, что сигнализирует о том, что инвесторы оценивают одинаковые шансы для бычьих и медвежьих случаев, что несколько менее оптимистично, чем ожидалось, учитывая недавнее ралли до 22 000 долларов.

Данные о деривативах проверяют бычий сценарий, поскольку покупатели, использующие маржу стейблкоина, значительно сократили свое кредитное плечо, а рынки опционов оценивают одинаковые риски для обеих сторон. С другой стороны, медведи не нашли уровня, на котором им было бы удобно открывать короткие позиции, занимая биткойны на маржинальных рынках.

Традиционные рынки продолжают играть решающую роль в формировании тренда, но у биткойн-быков нет причин опасаться, пока показатели деривативов остаются здоровыми.

Взгляды, мысли и мнения, выраженные здесь, принадлежат только авторам и не обязательно отражают или представляют взгляды и мнения .

Эта статья не содержит инвестиционных советов или рекомендаций. Каждый инвестиционный и торговый шаг связан с риском, и читатели должны провести собственное исследование при принятии решения.

Источник: Сointеlеgrаph