Отказ, последовавший за ралли Биткойн (BTC) до 26 500 долларов, может показаться победой медведей, но 14 марта 24 750 долларов были самым высоким дневным закрытием за девять месяцев. Кроме того, биткойн прибавил 26,5% с 10 марта, когда Департамент финансовой защиты и инноваций Калифорнии закрыл Silicon Valley Bank (SVB).

Недавнее повышение цен может быть связано с различными факторами, в том числе с экстраординарным финансированием в размере 25 миллиардов долларов США Федеральной резервной системой и Казначейством США 12 марта, что снизило системные риски банков. Тем не менее, биткойн-быки имеют хорошие возможности для получения прибыли до 440 миллионов долларов, когда недельные опционы истекают 17 марта.

Как банк Силиконовой долины спровоцировал набег на стейблкоины

Перед крахом общие активы SVB превысили 200 миллиардов долларов, что поместило его в число 20 крупнейших финансовых учреждений США. Тем не менее, наиболее непосредственное влияние на рынок криптовалют оказал депозит в размере 3,3 миллиарда долларов из резервов стабильной монеты Circle USD Coin (USDC). Чистые погашения USDC составили 3 миллиарда долларов в период с 13 по 15 марта, поскольку стейблкоин торговался ниже паритета.

Signature Bank (SI), закрытый 12 марта Департаментом финансовых услуг Нью-Йорка, усилил негативное давление на криптовалютные рынки. Silvergate был более важен для криптоиндустрии, поскольку предоставлял услуги многим компаниям, связанным с криптографией, включая Coinbase, Celsius и Paxos.

Это движение может объяснить, почему недельный срок действия опционов на биткойны на 1,2 миллиарда долларов, истекающий 18 марта, почти наверняка принесет пользу быкам. Однако падение цен на сырьевые товары, особенно на нефть, может оказать влияние на криптовалюты.

Сырая нефть по самой низкой цене с декабря 2021 года

Цены на нефть упали на 10% в период с 9 по 15 марта, достигнув самого низкого уровня более чем за год, на фоне опасений, что кризис доверия в банковском секторе может вызвать рецессию и снизить спрос на нефть.

Согласно правительственным данным, опубликованным 16 марта, запасы сырой нефти в США увеличились на прошлой неделе на 1,6 млн баррелей, что усилило медвежий настрой рынка. Увеличение было выше, чем консенсус-прогноз о наращивании на 1,2 млн баррелей.

Если страх перед заражением распространится на другие рынки, Биткойн может с трудом поддерживать уровни цен, необходимые для получения прибыли в размере 360 миллионов долларов или более по истечении срока действия опционов 17 марта.

Медведи сделали больше ставок, но подавляющее большинство окажется бесполезным

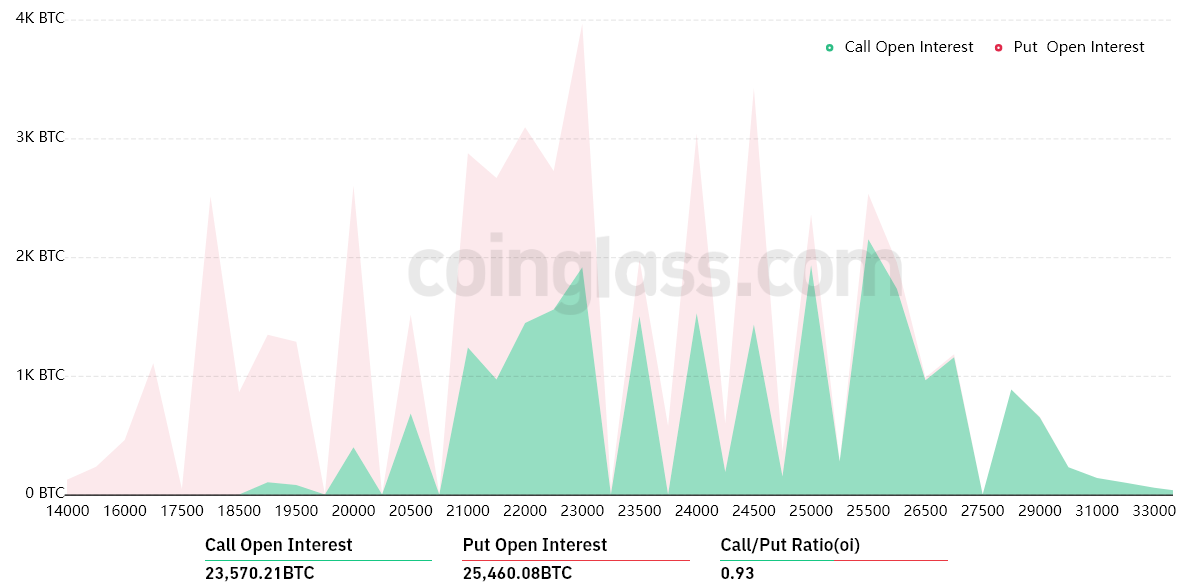

Открытый интерес к опционам с истечением 17 марта составляет 1,2 миллиарда долларов, но фактическая цифра будет ниже, потому что медведи сосредоточили свои ставки на биткойнах, торгующихся ниже 23 500 долларов.

Опционы на биткойны объединяют открытый интерес на 17 марта. Источник: CoinGlass.

Опционы на биткойны объединяют открытый интерес на 17 марта. Источник: CoinGlass.

Разница в открытом интересе между опционами колл (покупка) на $590 млн и опционами пут (продажа) на $640 млн отражена в соотношении колл-к-пут 0,93. Однако ожидаемый результат, вероятно, будет намного ниже, поскольку медведи были застигнуты врасплох, когда 13 марта цена биткойна выросла выше 23 000 долларов.

Например, если цена биткойна останется около 24 500 долларов США в 8:00 утра по всемирному координированному времени 17 марта, будет доступно только 32 миллиона опционов пут (продажи). Это различие возникает из-за того, что право продавать биткойн по цене 23 000 или 24 000 долларов становится недействительным, если по истечении срока действия биткойн торгуется выше этого уровня.

Связанный: Blockchain Association запрашивает информацию у ФРС, FDIC и OCC о «дебанковских» криптовалютных фирмах

Наиболее вероятные исходы в пользу быков с большим отрывом

Ниже приведены четыре наиболее вероятных сценария, основанных на текущем движении цены. Количество опционных контрактов, доступных 17 марта для инструментов колл (покупка) и пут (продажа), зависит от цены экспирации. Дисбаланс в пользу каждой стороны составляет теоретическую прибыль:

От 23 000 до 24 000 долларов: 9900 коллов против 5800 путов. Чистый результат в пользу инструментов колл (покупка) на 100 миллионов долларов. Между 24 000 и 24 500 долларов: 11 400 коллов против 3700 путов. Чистый результат в пользу инструментов колл на 185 миллионов долларов. Между 24 500 и 25 500 долларов: 15 100 коллов против 700 путов. Быки увеличивают свое преимущество до 360 миллионов долларов. Между 25 500 и 26 000 долларов: 17 500 коллов против 300 путов. Преимущество быков увеличивается до 440 миллионов долларов.

Эта грубая оценка учитывает только колл-опционы в бычьих ставках и опционы пут в нейтрально-медвежьих сделках. Тем не менее такое упрощение исключает более сложные инвестиционные стратегии.

Трейдер, например, мог бы продать колл-опцион, фактически получив отрицательную подверженность биткойнам выше определенной цены, но нет простого способа оценить этот эффект.

Чтобы значительно сократить свои потери, биткойн-медведи должны опустить цену ниже 24 000 долларов 17 марта. Однако у медведей меньше запаса, чтобы оказать негативное давление, учитывая ликвидацию коротких контрактов с кредитным плечом на 240 миллионов долларов с использованием фьючерсов в период с 12 по 15 марта.

Взгляды, мысли и мнения, выраженные здесь, принадлежат только авторам и не обязательно отражают или представляют взгляды и мнения .

Источник: Сointеlеgrаph