Биткойн (BTC) имеет тенденцию к росту с середины июля, хотя текущая формация восходящего канала поддерживает поддержку в размере 21 100 долларов. Этот паттерн держится уже 45 дней и потенциально может привести к росту BTC до 26 000 долларов к концу августа.

Биткойн/доллар США 12-часовая цена. Источник: TradingView

Биткойн/доллар США 12-часовая цена. Источник: TradingView

Согласно данным о производных биткойнах, инвесторы оценивают более высокие шансы на спад, но недавние улучшения в глобальной экономической перспективе могут застать медведей врасплох.

Корреляция с традиционными активами является основным источником недоверия инвесторов, особенно при оценке рисков рецессии и напряженности в отношениях между США и Китаем в преддверии визита спикера палаты представителей Нэнси Пелоси на Тайвань. По данным CNBC, китайские официальные лица пригрозили принять меры, если Пелоси продвинется вперед.

Недавнее повышение процентных ставок Федеральной резервной системой США для сдерживания инфляции вызвало дополнительную неопределенность в отношении рисковых активов, ограничивая восстановление цен на криптовалюту. Инвесторы делают ставку на «мягкую посадку», что означает, что центральный банк сможет постепенно сворачивать свою деятельность по стимулированию экономики, не вызывая значительной безработицы или рецессии.

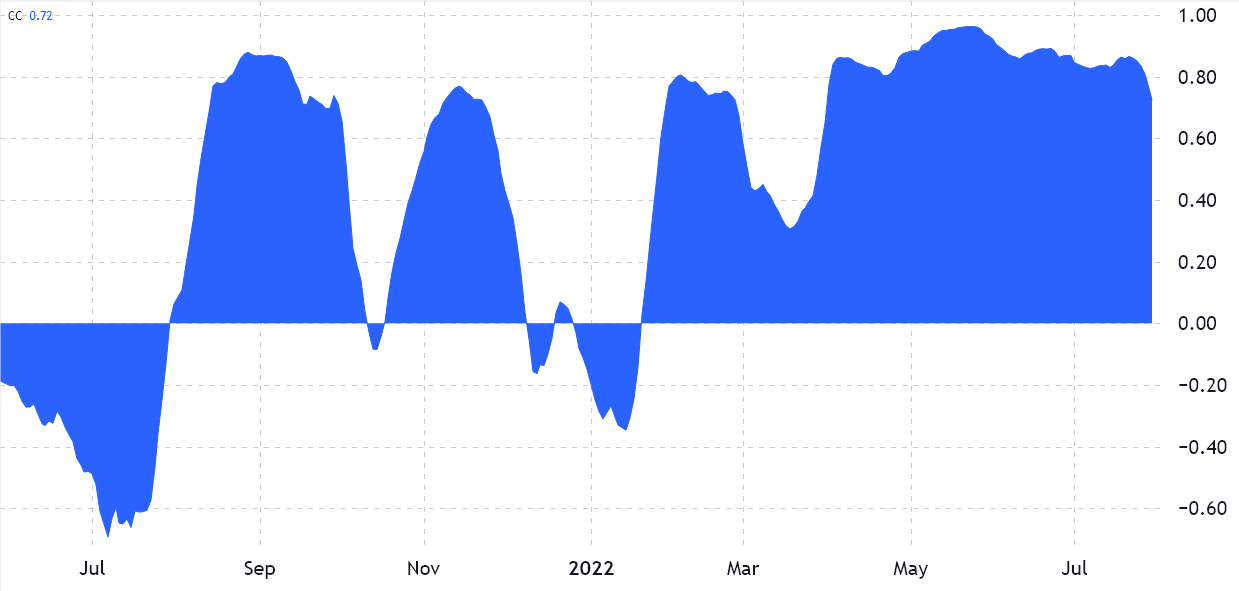

Метрика корреляции варьируется от отрицательной 1, что означает, что отдельные рынки движутся в противоположных направлениях, до положительной 1, что отражает идеальное и симметричное движение. Несоответствие или отсутствие взаимосвязи между двумя активами будет представлено 0.

S&P 500 и 40-дневная корреляция биткойн/доллар США. Источник: TradingView

S&P 500 и 40-дневная корреляция биткойн/доллар США. Источник: TradingView

Как показано выше, 40-дневная корреляция S&P 500 и биткойнов в настоящее время составляет 0,72, что является нормой в течение последних четырех месяцев.

Ончейн-анализ подтверждает долгосрочный медвежий рынок

В отчете аналитической компании Glassnode «Неделя в цепочке» от 1 августа подчеркивается слабая транзакция Биткойна и спрос на блочное пространство, напоминающий медвежий рынок 2018–1919 годов. Анализ предполагает, что для того, чтобы сигнализировать о привлечении новых инвесторов, потребуется переломная тенденция:

«Активные адреса [14 days moving average] преодоление отметки выше 950 тыс. будет сигнализировать о всплеске активности в сети, что предполагает потенциальную силу рынка и восстановление спроса».

Хотя метрики и потоки блокчейна важны, трейдеры также должны отслеживать, как киты и рыночные маркеры позиционируются на рынках фьючерсов и опционов.

Показатели биткойн-деривативов не показывают признаков «страха» со стороны профессиональных трейдеров

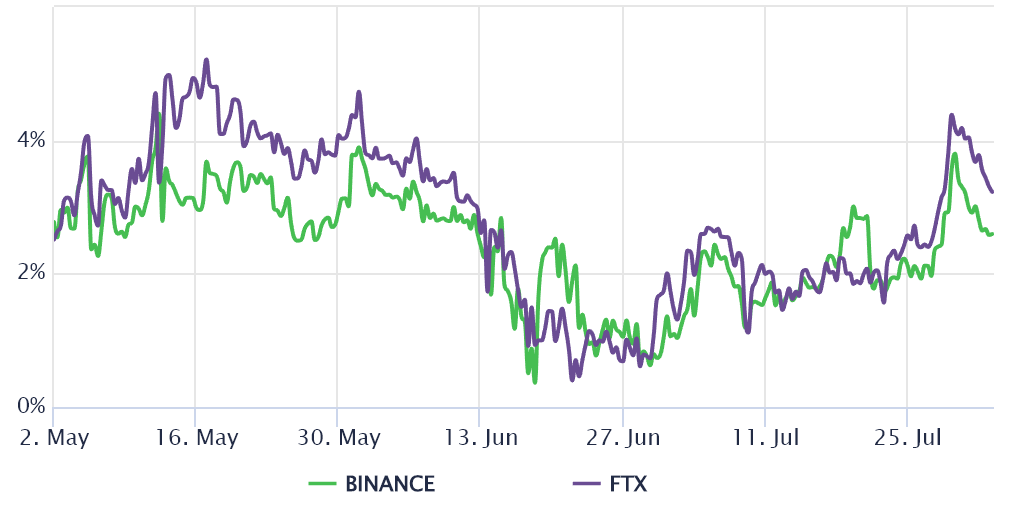

Розничные трейдеры обычно избегают месячных фьючерсов из-за их фиксированной даты расчетов и разницы в цене со спотовыми рынками. С другой стороны, арбитражные бюро и профессиональные трейдеры выбирают ежемесячные контракты из-за отсутствия колебаний ставки финансирования.

Эти контракты с фиксированным месяцем обычно торгуются с небольшой премией к обычным спотовым рынкам, поскольку продавцы требуют больше денег, чтобы дольше откладывать расчеты. Эта ситуация, технически известная как «контанго», характерна не только для криптовалютных рынков.

Премия 3-месячных фьючерсов на биткойн в годовом исчислении. Источник: Лаевитас

Премия 3-месячных фьючерсов на биткойн в годовом исчислении. Источник: Лаевитас

На здоровых рынках фьючерсы должны торговаться с годовой премией от 4% до 8%, достаточной, чтобы компенсировать риски плюс стоимость капитала. Однако, согласно приведенным выше данным, премия к фьючерсам на биткойн с 1 июня была ниже 4%. Показания не вызывают особого беспокойства, учитывая, что с начала года BTC упал на 52%.

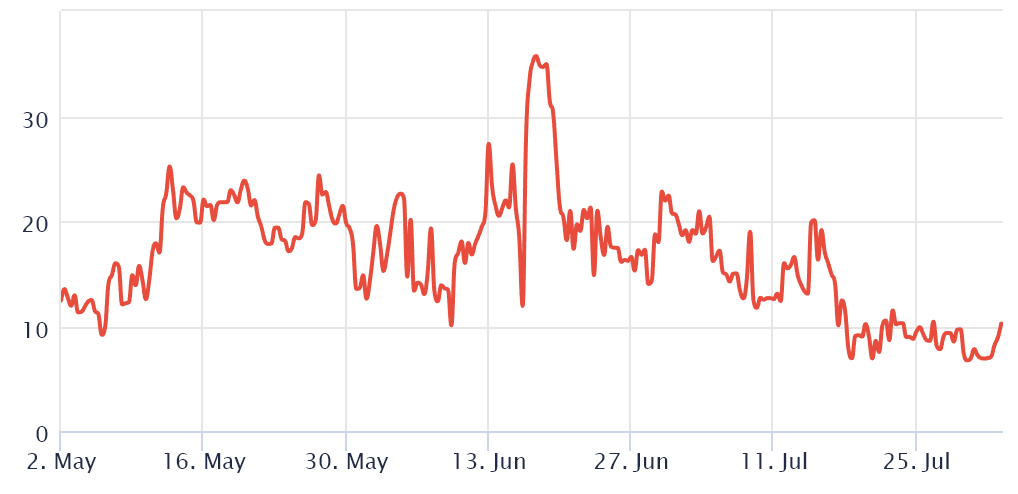

Чтобы исключить внешние факторы, характерные для фьючерсного инструмента, трейдеры также должны анализировать рынки опционов на биткойны. Например, перекос дельты в 25% сигнализирует о том, что биткойн-киты и маркет-мейкеры завышают цену для защиты от роста или падения.

Если инвесторы опционов опасаются обвала цен на биткойны, индикатор перекоса поднимется выше 12%. С другой стороны, генерализованное возбуждение отражает отрицательную 12-процентную асимметрию.

30-дневные опционы на биткойны с перекосом дельты 25%: Источник: Laevitas

30-дневные опционы на биткойны с перекосом дельты 25%: Источник: Laevitas

Индикатор перекоса был ниже 12% с 17 июля, что считается нейтральной областью. В результате трейдеры опционов оценивают одинаковые риски как для бычьих, так и для медвежьих опционов. Даже повторного тестирования уровня поддержки в $20 750 26 июля было недостаточно, чтобы внушить «страх» трейдерам деривативов.

Показатели биткойн-деривативов остаются нейтральными, несмотря на рост до 24 500 долларов 30 июля, что говорит о том, что профессиональные трейдеры не уверены в устойчивом восходящем тренде. Таким образом, данные показывают, что неожиданное движение выше 25 000 долларов застанет врасплох профессиональных трейдеров. Бычья ставка сейчас может показаться противоречивой, но в то же время она создает интересную ситуацию соотношения риска и вознаграждения.

Взгляды и мнения, выраженные здесь, принадлежат исключительно автору и не обязательно отражают точку зрения . Каждое инвестиционное и торговое движение сопряжено с риском. Вы должны провести собственное исследование при принятии решения

Источник: Сointеlеgrаph