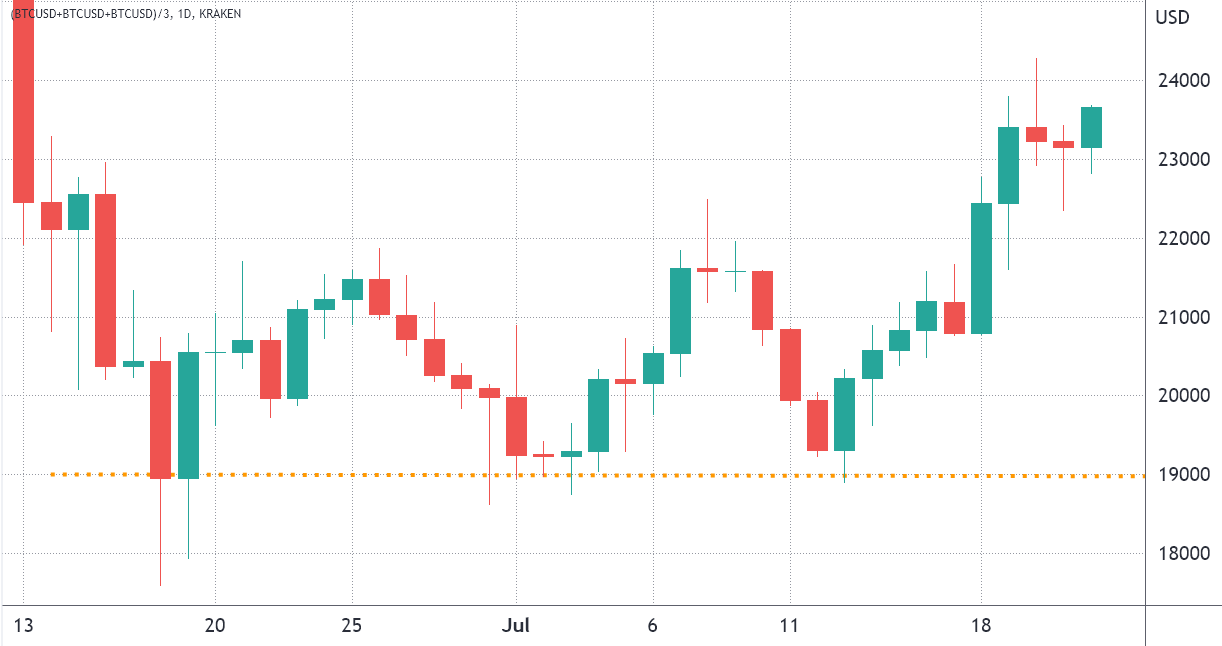

Предыдущий уровень поддержки биткойнов (BTC) в размере 19 000 долларов становится все более отдаленным после роста на 22,5% за девять дней. Тем не менее, оптимизма вселилось мало, поскольку влияние кризисов Three Arrows Capital (3AC), Voyager, Babel Finance и Celsius остается неопределенным. Более того, заражение унесло еще одну жертву после того, как 20 июля тайская криптобиржа Zipmex прекратила снятие средств.

Биткойн/доллар США 1-дневная цена. Источник: TradingView

Биткойн/доллар США 1-дневная цена. Источник: TradingView

Надежды быков зависят от укрепления поддержки в размере 23 000 долларов с течением времени, но показатели деривативов показывают, что профессиональные трейдеры по-прежнему очень скептически относятся к непрерывному восстановлению.

Макроэкономические препятствия благоприятствуют дефицитным активам

Некоторые аналитики связывают силу криптовалютного рынка с более низкими, чем ожидалось, данными о валовом внутреннем продукте Китая, что заставляет инвесторов ожидать дальнейших мер по расширению со стороны политиков. По данным CNBC, экономика Китая выросла на 0,4% во втором квартале по сравнению с предыдущим годом, поскольку страна продолжала бороться с самостоятельными ограничениями, введенными для сдерживания очередной вспышки инфекции COVID-19.

Инфляция в Соединенном Королевстве в размере 9,4% в июне стала 40-летним максимумом, и якобы для помощи населению канцлер казначейства Надхим Захави объявил о пакете помощи в размере 44,5 млрд долларов (37 млрд фунтов стерлингов) для уязвимых семей.

В этих условиях биткойн развернул свой нисходящий тренд, поскольку политики пытались решить, казалось бы, неразрешимую проблему замедления экономики на фоне постоянно растущего государственного долга.

Однако сектор криптовалют сталкивается со своими проблемами, в том числе с неопределенностью регулирования. Например, 21 июля Комиссия по ценным бумагам и биржам США (SEC) пометила девять токенов как «ценные бумаги криптоактивов», таким образом, не только подпадающие под компетенцию регулирующего органа, но и несущие ответственность за то, что они не зарегистрировались в нем.

В частности, SEC сослалась на Powerledger (POWR), Kromatika (KROM), DFX Finance (DFX), Amp (AMP), Rally (RLY), Rari Governance Token (RGT), DerivaDAO (DDX), LCX и XYO. Регулятор предъявил обвинения бывшему менеджеру по продуктам Coinbase в «инсайдерской торговле» после того, как он якобы использовал непубличную информацию в личных целях.

В настоящее время биткойн-инвесторы сталкиваются со слишком большой неопределенностью, несмотря на, казалось бы, благоприятный макроэкономический фон, который должен благоприятствовать дефицитным активам, таким как BTC. По этой причине анализ данных о деривативах полезен для понимания того, оценивают ли инвесторы более высокие шансы на спад.

Профессиональные трейдеры по-прежнему скептически относятся к восстановлению цен

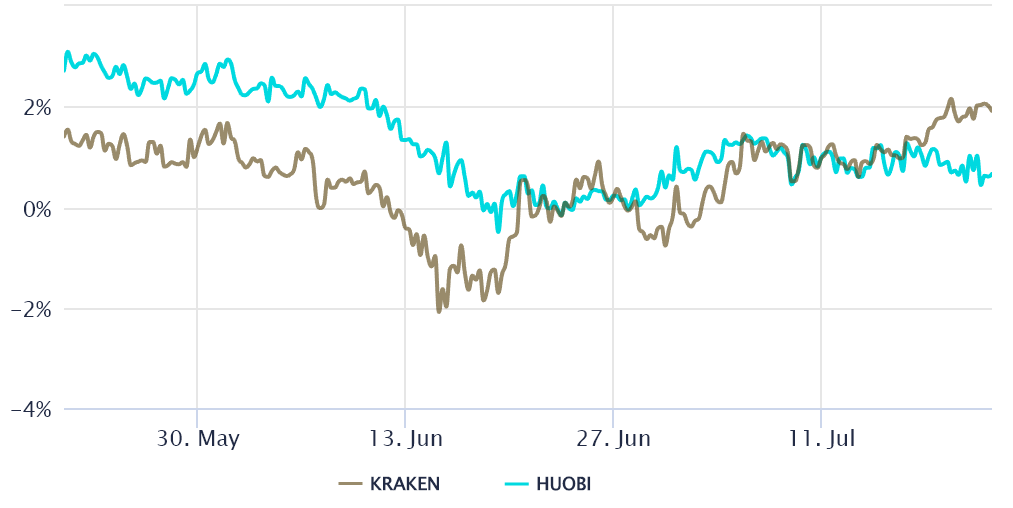

Розничные трейдеры обычно избегают квартальных фьючерсов из-за разницы в их цене со спотовыми рынками. Тем не менее, они являются предпочтительными инструментами профессиональных трейдеров, потому что они предотвращают постоянные колебания ставок финансирования контрактов.

Эти контракты с фиксированным месяцем обычно торгуются с небольшой премией к спотовым рынкам, потому что инвесторы требуют больше денег, чтобы удержать расчет. Но эта ситуация характерна не только для криптовалютных рынков, поэтому на здоровых рынках фьючерсы должны торговаться с годовой премией от 4% до 10%.

Премия 3-месячных фьючерсов на биткойн в годовом исчислении. Источник: Лаевитас

Премия 3-месячных фьючерсов на биткойн в годовом исчислении. Источник: Лаевитас

Премия фьючерса на биткойн флиртовала с отрицательной областью в середине июня, что обычно наблюдается в крайне медвежьи периоды. Базисная ставка всего в 1%, или годовая премия, отражает нежелание профессиональных трейдеров открывать длинные (бычьи) позиции с кредитным плечом. Инвесторы по-прежнему скептически относятся к восстановлению цен, несмотря на низкую стоимость открытия бычьей сделки.

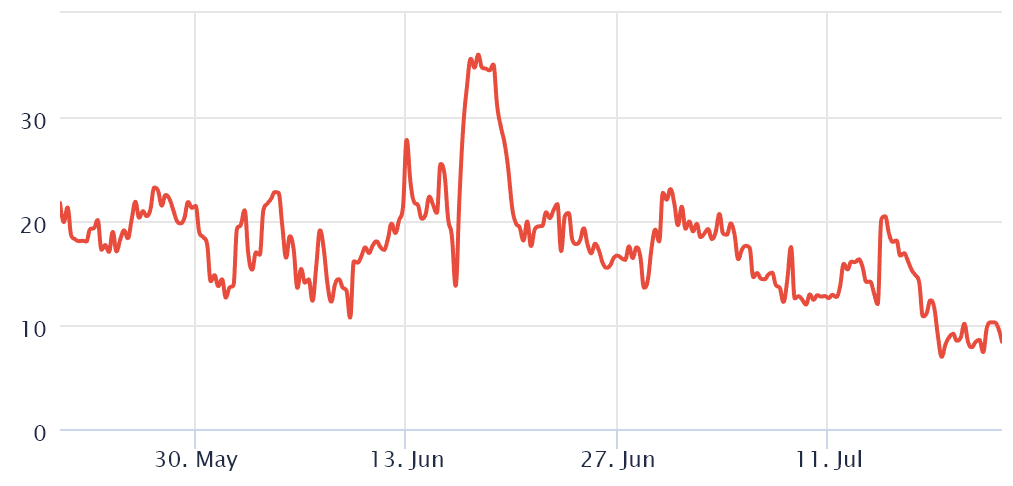

Также необходимо проанализировать рынки опционов на Биткойн, чтобы исключить внешние факторы, характерные для фьючерсного инструмента. Например, перекос дельты в 25 % является красноречивым признаком того, что маркет-мейкеры и арбитражные бюро завышают цену за защиту от повышения или понижения.

На медвежьем рынке инвесторы в опционы дают более высокие шансы на падение цены, в результате чего индикатор перекоса поднимается выше 12%, в то время как на бычьем рынке все наоборот.

30-дневные опционы на биткойны с перекосом дельты 25%: Источник: Laevitas

30-дневные опционы на биткойны с перекосом дельты 25%: Источник: Laevitas

30-дневный перекос дельты достиг пика в 21% 14 июля, когда Биткойн изо всех сил пытался преодолеть сопротивление в 20 000 долларов. Чем выше индикатор, тем менее склонны трейдеры опционов предлагать защиту от падения.

Совсем недавно индикатор опустился ниже порога 12%, войдя в нейтральную зону и больше не находясь на уровнях, отражающих крайнее неприятие. Следовательно, рынки опционов в настоящее время демонстрируют сбалансированную оценку риска между бычьим рынком и еще одним повторным тестом области 20 000 долларов.

Некоторые метрики предполагают, что дно цикла Биткойн позади, но пока трейдеры не получат более четкое представление о перспективах регулирования и ликвидности централизованных поставщиков криптографических услуг по мере развертывания кризиса Three Arrows Capital, шансы превысить 24 000 долларов остаются неопределенными.

Взгляды и мнения, выраженные здесь, принадлежат исключительно автору и не обязательно отражают точку зрения . Каждое инвестиционное и торговое движение сопряжено с риском. Вы должны провести собственное исследование при принятии решения.

Источник: Сointеlеgrаph