Цена биткойна (BTC) выросла более чем на 12% 15 февраля, что стало самым высоким дневным закрытием за более чем шесть месяцев. Любопытно, что движение произошло, когда золото достигло 40-дневного минимума на уровне 1826 долларов, что указывает на некоторый потенциальный сдвиг в оценке рисков инвесторов в отношении криптовалют.

Более сильный, чем ожидалось, отчет об инфляции в США от 14 февраля показал рост на 5,6% в годовом исчислении, а затем данные, свидетельствующие об устойчивости потребительского спроса, заставили трейдеров переосмыслить ценность дефицита биткойнов. Розничные продажи в США выросли на 3% в январе по сравнению с предыдущим месяцем — это самый высокий прирост почти за два года.

Данные по цепочке показывают, что недавний рост можно проследить до загадочного институционального инвестора, который начал покупать 10 февраля. Согласно данным Lookonchain, в период с 10 по 15 февраля на рынок криптовалют поступило около 1,6 миллиарда долларов. Анализ показал, что три известных кошелька USD Coin (USD) отправили средства на различные биржи примерно в одно и то же время.

Что еще более важно, появились новости о том, что биржа Binance готовится столкнуться с санкциями и урегулировать возможные незавершенные расследования регулирующих и правоохранительных органов в США, согласно сообщению Wall Street Journal от 15 февраля. Директор по стратегии биржи Патрик Хиллманн добавил, что Binance «полностью уверена и чувствует себя очень хорошо в отношении того, куда идут эти обсуждения».

Давайте рассмотрим метрики деривативов, чтобы лучше понять, как позиционируются профессиональные трейдеры в текущих рыночных условиях.

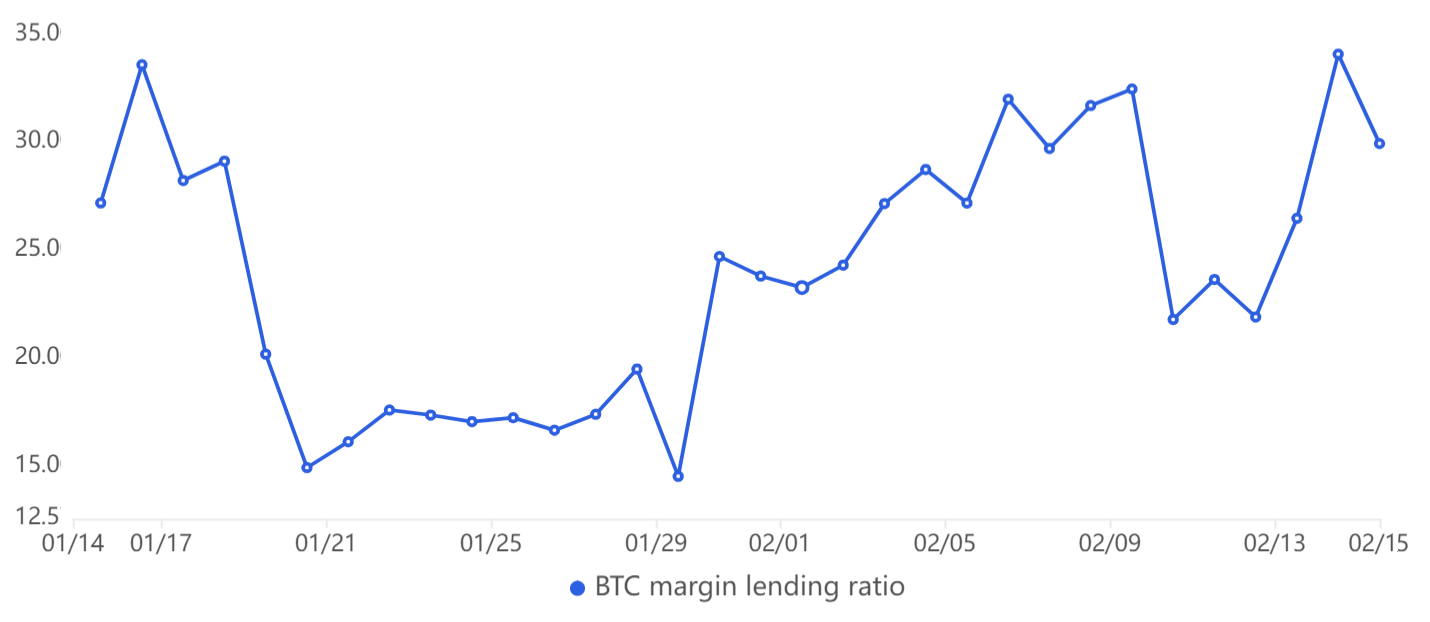

Маржинальные лонги по биткойнам вошли в диапазон «FOMO»

Маржинальные рынки дают представление о том, как позиционируются профессиональные трейдеры, потому что они позволяют инвесторам занимать криптовалюту, чтобы использовать свои позиции.

Например, можно увеличить экспозицию, взяв взаймы стейблкоины для покупки (длинных) биткойнов. С другой стороны, заемщики биткойнов могут делать ставки только против (коротких) криптовалюты. В отличие от фьючерсных контрактов, баланс между маржинальными лонгами и шортами не всегда совпадает.

Соотношение маржинального кредитования стейблкоина OKX/BTC. Источник: ОКХ

Соотношение маржинального кредитования стейблкоина OKX/BTC. Источник: ОКХ

На приведенном выше графике показано, что коэффициент маржинального кредитования трейдеров OKX увеличился в период с 13 по 15 января, сигнализируя о том, что профессиональные трейдеры добавили кредитное плечо в длинные позиции, когда цена биткойна преодолела сопротивление в 23 500 долларов.

Можно утверждать, что спрос на заимствование стейблкоинов для бычьего позиционирования является чрезмерным, поскольку коэффициент маржинального кредитования стейблкоинов/BTC выше 30 является необычным. Однако трейдеры, как правило, вносят больше залога через несколько дней или недель, в результате чего индикатор выходит за уровень FOMO.

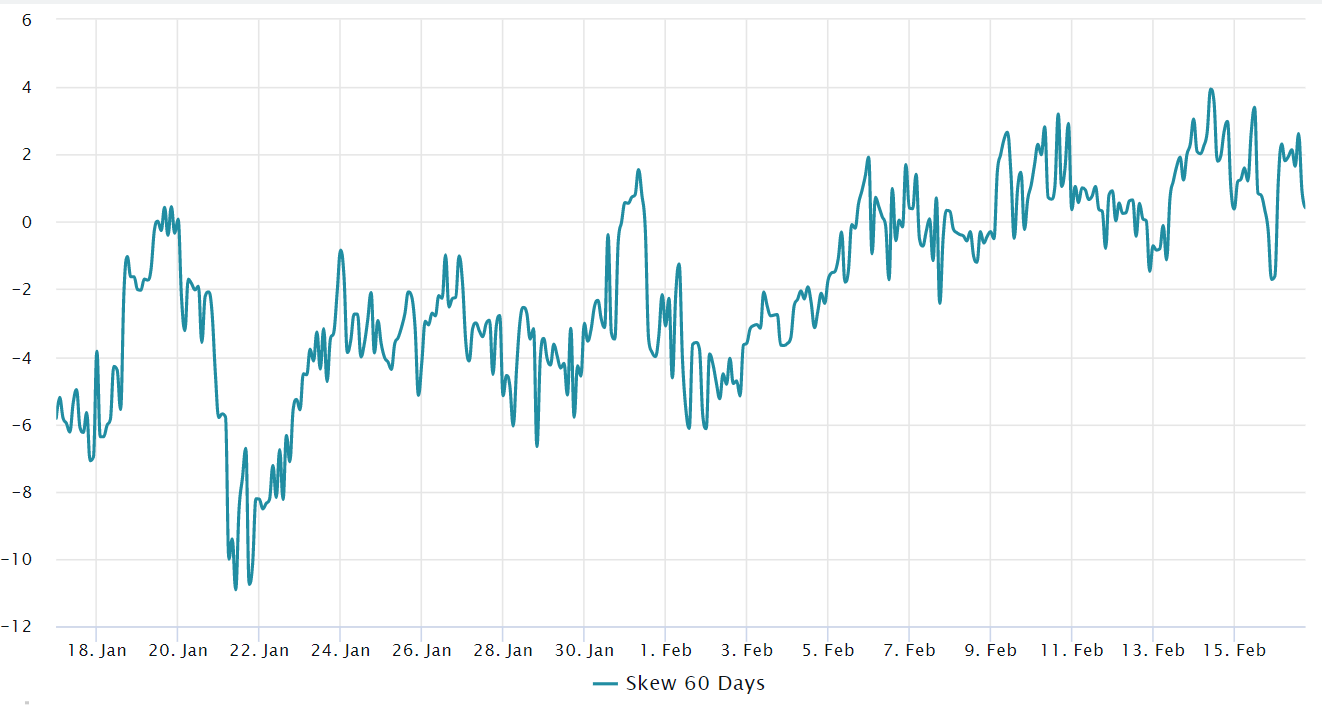

Трейдеры опционов по-прежнему скептически относятся к устойчивому ралли

Трейдеры также должны проанализировать рынки опционов, чтобы понять, заставило ли недавнее ралли инвесторов меньше рисковать. Перекос дельты в 25% является красноречивым признаком всякий раз, когда арбитражные бюро и маркет-мейкеры завышают цену за защиту от роста или падения.

Индикатор сравнивает аналогичные опционы колл (покупка) и пут (продажа) и становится положительным, когда преобладает страх, потому что премия защитного опциона пут выше, чем риск опциона колл.

Короче говоря, показатель перекоса превысит 10%, если трейдеры опасаются обвала цен на биткойны. С другой стороны, генерализованное возбуждение отражает отрицательную 10-процентную асимметрию.

Связанный: Биткойн за 24 тысячи долларов — пора покупать BTC и альткойны? Смотрите рыночные переговоры в прямом эфире

60-дневные опционы на биткойны с перекосом дельты 25%: Источник: Laevitas

60-дневные опционы на биткойны с перекосом дельты 25%: Источник: Laevitas

Обратите внимание, что перекос дельты в 25% был нейтральным в течение последних двух недель, сигнализируя об одинаковой цене для бычьих и медвежьих стратегий. Это значение очень необычно, учитывая, что Биткойн прибавил 16,2% с 13 по 16 января, и, как правило, можно было бы ожидать чрезмерного бычьего перекоса, заставляющего перекос опускаться ниже минус 10.

Одно можно сказать наверняка: на рынках фьючерсов и опционов наблюдается отсутствие медвежьих настроений. Тем не менее, есть некоторые тревожные данные о чрезмерном маржинальном спросе для покупки заемных средств, хотя еще слишком рано называть это тревожным.

Чем дольше биткойн остается выше 24 000 долларов, тем более комфортно эти профессиональные трейдеры чувствуют себя в текущем ралли. Кроме того, медведи, использующие фьючерсные рынки, ликвидировали 235 миллионов долларов в период с 15 по 16 января, что привело к снижению аппетита к медвежьим ставкам. Следовательно, рынки деривативов продолжают поддерживать бычий импульс.

Эта статья не содержит инвестиционных советов или рекомендаций. Каждый инвестиционный и торговый шаг связан с риском, и читатели должны провести собственное исследование при принятии решения.

Взгляды, мысли и мнения, выраженные здесь, принадлежат только авторам и не обязательно отражают или представляют взгляды и мнения .

Источник: Сointеlеgrаph