Цена биткойна (BTC) потеряла 11,3% в период с 14 по 18 декабря после краткого тестирования сопротивления в 18 300 долларов.

Этот шаг последовал за 7-дневной коррекцией фьючерсов S&P500 на 8% после того, как председатель Федеральной резервной системы США Джером Пауэлл выступил с ястребиными заявлениями после повышения процентной ставки 14 декабря.

Цена биткойна отступает к поддержке канала

Макроэкономические тенденции были основной движущей силой недавних движений. Например, последний отскок от 5-недельной поддержки восходящего канала на уровне 16 400 долларов был приписан усилиям Центрального банка Японии по сдерживанию инфляции.

12-часовой индекс цен биткойнов, доллары США. Источник: TradingView

12-часовой индекс цен биткойнов, доллары США. Источник: TradingView

20 декабря Банк Японии увеличил лимит доходности государственных облигаций, которые в настоящее время торгуются на уровне, невиданном с 2015 года.

Однако не все было позитивно для Биткойна, поскольку майнеры боролись с тем, что скорость хеширования приближается к рекордно высокому уровню, а затраты на энергию возросли. Например, 20 декабря биткойн-майнер Greenidge достиг соглашения со своим кредитором о реструктуризации долга на сумму 74 миллиона долларов, хотя сделка требует, чтобы майнер продал почти 50% своего оборудования.

Более того, компания Core Scientific, зарегистрированная на бирже майнинга биткойнов, по сообщениям, 21 декабря подала заявление о банкротстве в соответствии с главой 11. Хотя компания продолжает генерировать положительные денежные потоки, доходов недостаточно для покрытия операционных расходов, которые включают погашение арендной платы за оборудование для майнинга биткойнов.

Во время этих событий биткойн удерживал 16 800 долларов, поэтому на этих уровнях есть покупатели. Но давайте посмотрим на данные о криптодеривативах, чтобы понять, повысили ли инвесторы склонность к риску в отношении биткойнов.

Фьючерсы на биткойн вернулись к бэквордации

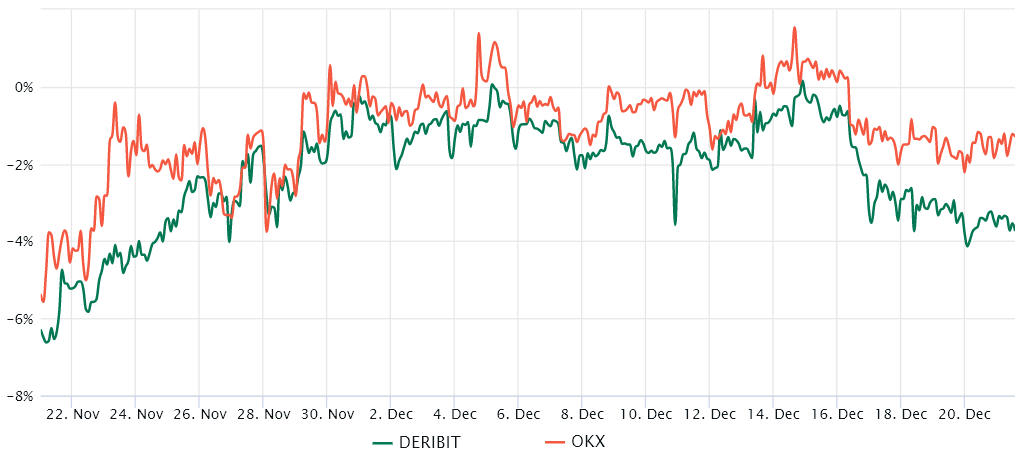

Фьючерсные контракты с фиксированным месяцем обычно торгуются с небольшой премией к обычным спотовым рынкам, потому что продавцы требуют больше денег, чтобы задержать расчет на более длительный срок. Эта ситуация, технически известная как контанго, характерна не только для криптоактивов.

На здоровых рынках фьючерсы должны торговаться с годовой премией от 4% до 8%, что достаточно, чтобы компенсировать риски плюс стоимость капитала.

Годовая премия по 2-месячным фьючерсам на биткойны. Источник: Laevitas.ch

Годовая премия по 2-месячным фьючерсам на биткойны. Источник: Laevitas.ch

Становится ясно, что попытки протолкнуть индикатор выше нуля за последние 30 дней полностью провалились. Отсутствие премии за фьючерсы на биткойн указывает на более высокий спрос на медвежьи ставки, и показатель ухудшился с 14 по 21 декабря.

Текущая скидка в 1,5% указывает на нежелание профессиональных трейдеров добавлять длинные (бычьи) позиции с кредитным плечом, несмотря на то, что им за это фактически платят.

Лучшие трейдеры не хотят отказываться от своих длинных позиций

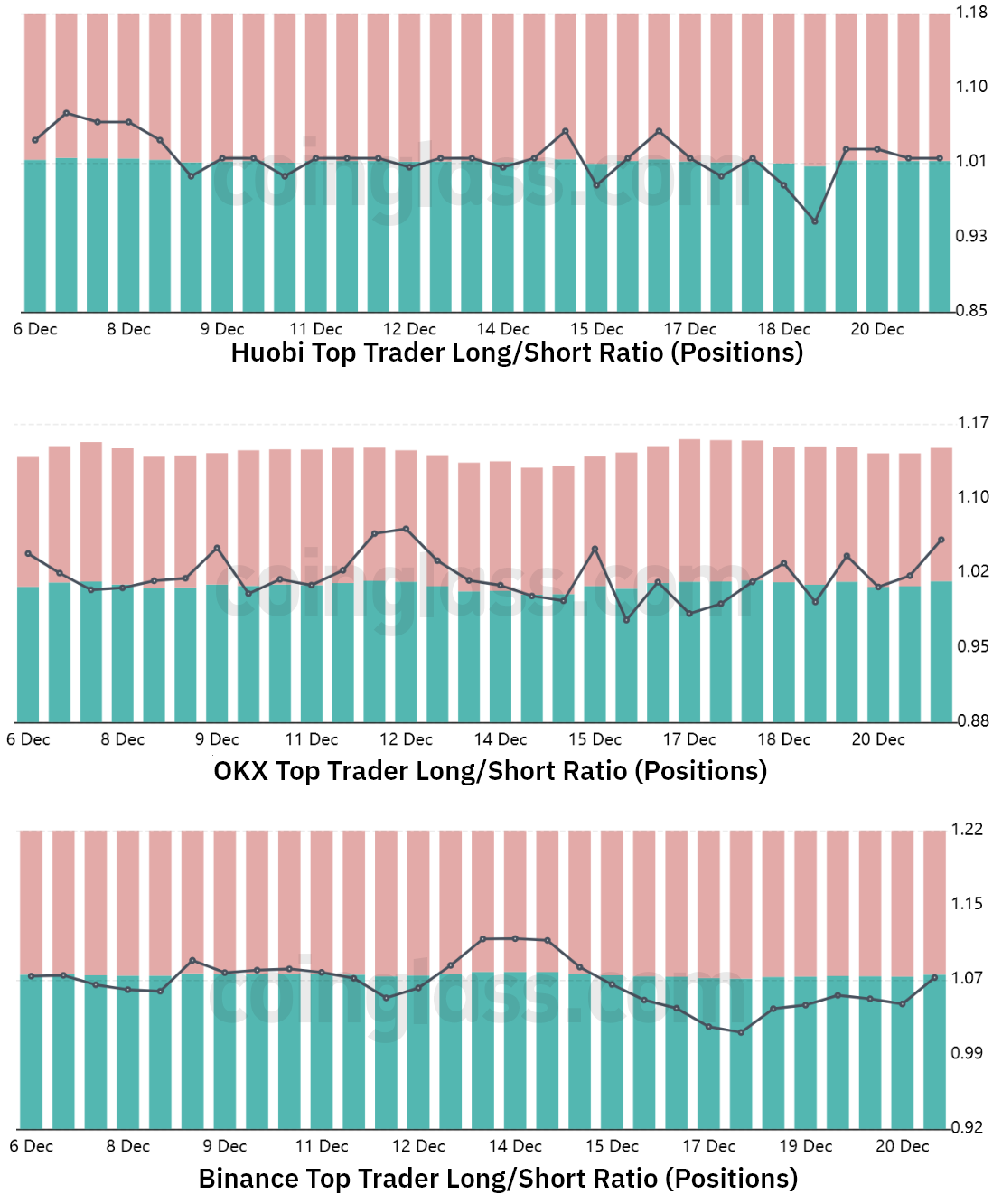

Тем не менее, инвесторы должны анализировать соотношение длинных и коротких позиций, чтобы исключить внешние факторы, которые повлияли исключительно на премию за квартальные контракты.

Метрика собирает данные о позициях клиентов биржи на месте и бессрочных контрактах, что позволяет лучше информировать о положении профессиональных трейдеров.

Соотношение длинных и коротких биткойнов ведущих трейдеров бирж. Источник: Coinglass

Соотношение длинных и коротких биткойнов ведущих трейдеров бирж. Источник: Coinglass

Несмотря на то, что биткойн ненадолго торговался ниже 16 300 долларов 19 декабря, профессиональные трейдеры не уменьшили свои длинные позиции в соответствии с индикатором «длинная-короткая». Например, коэффициент трейдеров Huobi стабилизировался на уровне 1,01 в период с 16 по 21 декабря.

Точно так же OKX продемонстрировал умеренное увеличение соотношения длинных и коротких позиций, поскольку индикатор за пять дней переместился с 1,02 до текущих 1,04.

Наконец, показатель немного увеличился с 1,05 до 1,07 на Binance, подтверждая, что трейдеры не стали медвежьими после тестирования поддержки восходящего канала.

Сила поддержки в $16 800 является бычьим индикатором.

Трейдеры не могут быть уверены, что отсутствие фьючерсной премии обязательно приводит к медвежьим ценовым ожиданиям — например, отсутствие доверия к биржам могло оттолкнуть потенциальных покупателей кредитного плеча.

Связанный: генеральный директор Pantera о крахе FTX; Блокчейн не подвел

Более того, устойчивость соотношения длинных и коротких позиций ведущих трейдеров показала, что киты и маркет-мейкеры не сократили длинные позиции, несмотря на недавнее падение цен.

По сути, движение цены Биткойн было на удивление положительным, учитывая негативный поток новостей от майнеров и медвежье влияние повышения процентных ставок на рынки риска.

Таким образом, пока поддержка канала в 16 500 долларов продолжает сохраняться, у быков есть основания полагать, что до конца года возможен еще один удар по верхней границе диапазона в 18 400 долларов.

Взгляды, мысли и мнения, выраженные здесь, принадлежат только авторам и не обязательно отражают или представляют взгляды и мнения .

Источник: Сointеlеgrаph